マーケットのニュースでは、しばしば「自社株買いを発表。これが好感されて株価は上昇しています」といったものを見ることがあると思います。

自社の株を買うのだから株価は上がりそう・・・と何となくイメージはできますが、具体的にどういった根拠で株価が上昇するのか、今回取り上げていきます。

自社株買いのインパクト

前述したように自社の株を買うことです。基本的には株数と金額の上限を決め、定めた期間中に買い入れを行います。要は上場時に株主に買ってもらった株を買い戻す(金庫株にする)ということですが、もちろん何の意味もなく実施するものではなく、各社が何かしらの理由をもとに自社株買いを行います。

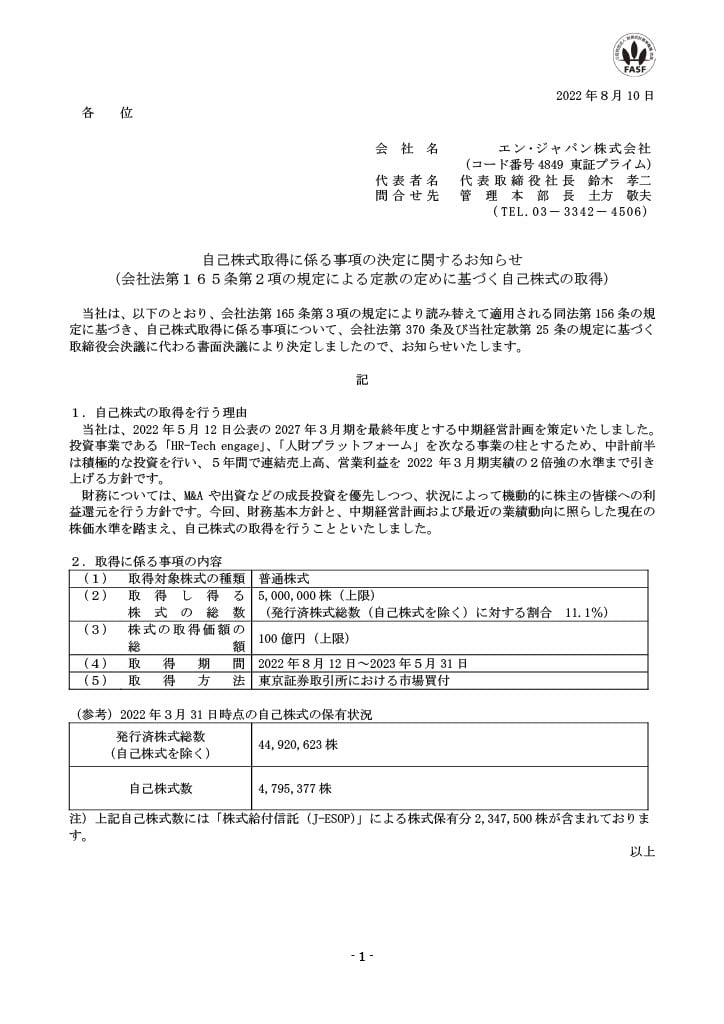

下の図は人材会社エン・ジャパン<4849>の自社株買いです。

ここ最近、市場での注目を集めたため今回の事例として紹介します。

フォーマットは日本取引所グループが用意しているため、どの上場企業の自社株買いも同じ形式に統一されています。分かりやすくて助かりますね。

見ての通り、自社株買いの理由、内容に分けられて記載されています。エンジャパンの場合は、市場に出回っている株式数の最大約11%を買いますよという内容なので、規模はかなり大きいです。

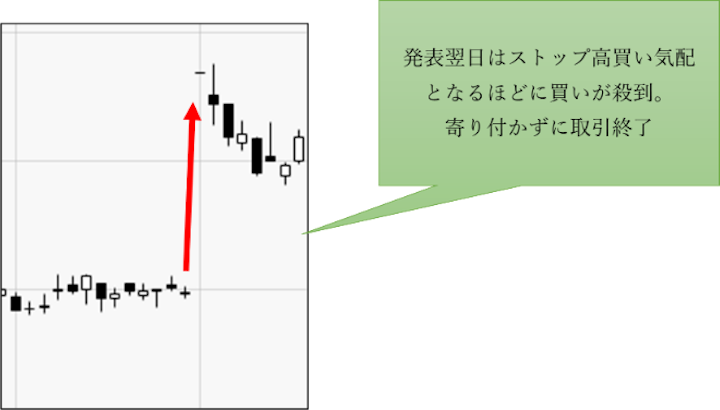

結果として・・・

チャートのように発表後の株価は急上昇。

規模が大きければ大きいほど、株価へのインパクトも強くなる傾向があります。

自社株買いのメリット

メリットその1

1株当たりの純利益は、発行済み株式総数から自己株式(金庫株)を除いた分で計算されます。例えば、自己株式を除いた発行済み株式総数が100万株で、純利益10億円の企業Aがあるとします。企業Aが10万株の自社株買いを行うと、残りは90万株です。

この場合

10億円÷100万株=1株利益1,000円

10億円÷90万株=1株利益1,111円

となり、1株あたりの価値向上に寄与することが分かります。

メリットその2

自社株買いにより、支払う配当金の削減にもつながります。

企業Aが1株100円の配当を実施しており、100万株のうち70万株を株主が持っていたら配当総額は7,000万円です。

10万株を自社株買いして株主の保有数が60万株になれば、配当総額は6,000万円になり1,000万円を削減できます。その分、ほかのことに有効活用できそうですよね。

メリットその3

企業Aの買収を目論む企業Bが、市場でA株を50万株より多く買い占めれば、原則として企業Aを子会社化できます。しかし、市場に出回る株が少なくなると、過半数を買い集めるのは困難になりますよね。このため、自社株買いは買収防衛策としても機能します。

メリットその4

「ストックオプション」という制度を聞いたことがあるかと思います。社員などが自社の株を一定の価格で買える権利ですね。社員の頑張りによって業績が良くなれば、株価も上がって権利を行使しやすくなります。取得した自社株をもとにストックオプションを付与することで、社員のモチベーションアップにも役立ちます。これを実施する企業は結構多いです。

自社株買いのデメリット

デメリットその1

自社株買いは100株、1,000株買っても大した効果がありません。自己株式を除く発行済み株式総数に対して数%(万株以上)を取得することが普通となっており、億円単位のまとまった資金が必要です。基本的にキャッシュで買うため、無理のある自社株買いは手元資金を枯渇させる恐れがあります。

デメリットその2

上記のように手元資金が減ると、自己資本比率が低下(純資産よりも負債の割合が高まる)します。少ない自己資金で利益を多く稼げれば、昨今では投資家に求められやすいROE(自己資本利益率)が向上します。一見メリットのようにも見えますが、自己資金が少なくなりすぎても問題になります。

デメリットその3

自社株買いを行うと、市場に出回る株式数が減少します。規模によっては流動性が大きく低下するため、売買したいときにできなくなるリスク(流動性リスク)も高まります。発行済み株式総数の少ない企業が大規模な自社株買いを実施すると、このリスクがより大きくなります。流動性が十分にある企業であれば、そこまで気にする必要はありません。

デメリットその4

メリット1で説明したように、1株当たりの純利益は発行済み株式総数から自己株式(金庫株)を除いた分で計算されます。反対に、金庫株が再び市場に放出されれば1株当たりの純益が希薄化する要因となります。

投資家からは、いつまでも金庫株にしていないで、消却する(消滅させる)べきと圧力がかかりやすくなります。このため、会社が何も対策を講じなかった場合、将来的に失望売りを誘いやすくなります。

結論、自社株買いは良い悪いどちらなのか?

自社株買いは株主還元の一環でもあり、基本的には良い材料です。悪い決算など、特別な発表を同時に出さない限りは、自社株買いを発表した会社の株価は翌日に上昇しています。

ただ、自社株買いをするよりも成長投資に回した方が良いんじゃないの?という企業もあるため、自社株買いが発表されたからと言って盲目的に飛びつくのは危険です。

なお、株数・金額ともに上限が決まっているため、株価が急上昇して高止まりするようだと、会社が買付期間の終了日を待たずにやめてしまうこともあります。会社による買い支えがなくなると手じまい売りも出やすくなるため、発表後も油断は禁物です。

記事作成日:2022年8月25日

(DZHフィナンシャルリサーチ)