💡この記事のポイント

✅トランプトレードや米金利上昇で金(ゴールド)は7.7%下落

✅インフレを招く政策で、金価格は上昇に転じる可能性も

✅金のつみたて投資は、平均買いコストを引き下げるチャンス

✅下落した場面は買いを入れる一つのタイミング

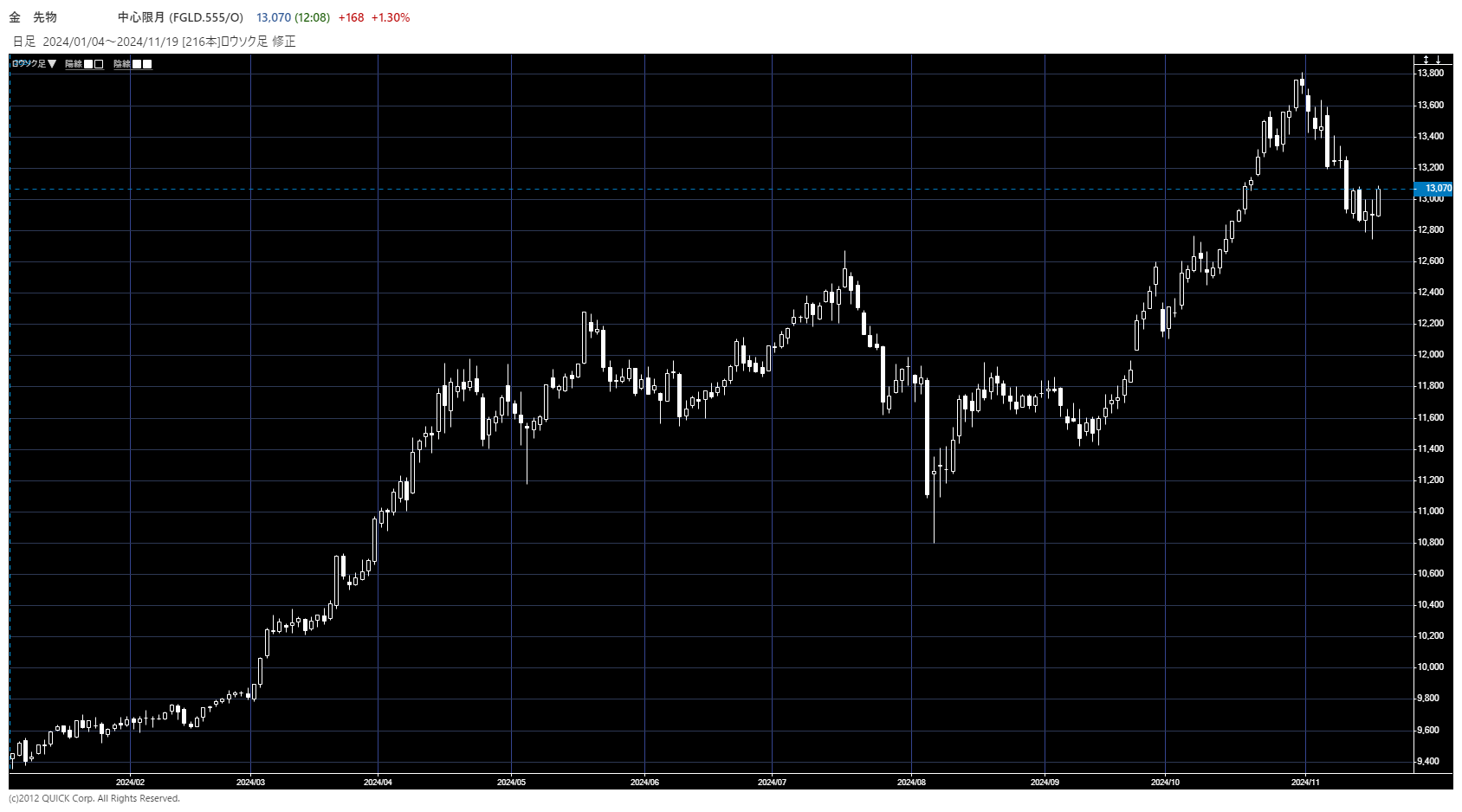

東京の金(ゴールド)の価格が10月31日の史上最高値13,819円から11月18日安値12,750円まで7.7%下落しています。

金価格は長期的には2018年8月安値4,112円から上昇トレンドが続いていました。

直近では、今年7月17日高値12,649円から8月6日安値10,804円まで14.6%下落しましたが、その後は10月末の史上最高値まで上昇していました。

出所:QUICK

金の上昇と下落の理由

金の価格はここ数年、ロシアのウクライナ侵攻や中東情勢など地政学リスクや、インフレなどから現物資産/安全資産である金が人気化し上昇してきました。

ところが、米大統領選においてトランプ氏が勝利したことにより、トランプ次期大統領の政策の影響でマーケットが動く「トランプ・トレード」が加速。これによりテスラ<TSLA>や防衛関連株などが買われた一方、金価格は下落に転じました。

これは投資資金が積極的にトランプ関連銘柄に流れたことや、米国金利の上昇で相対的に金利の付かない金の魅力が薄れたことなどが考えられます。

一方で、トランプ次期大統領の政策はインフレを招く可能性も指摘されており、インフレ率が上昇するとなれば、再び金価格は上昇に転じる可能性もありそうです。

金投資はここからどうするべきか?

金のつみたて投資は?

金投資はここからどうすべきか?

まず、三菱UFJ 純金ファンド 愛称:ファインゴールドなどで「金のつみたて投資」をしている場合です。これは価格下落時こそつみたて投資を継続し、平均買いコストを引き下げるチャンスにもなります。

2000年以降の金の下落局面では、少なくとも数年後には高値を更新していますので「下がっても買い」のつみたて投資を続けていくメリットは充分あったと言えるでしょう。

特に、金の場合、そのもの自体の価値があるので「倒産して無価値になる」といったことがありません。むしろ「下がったら買い増し」という投資スタンスも検討する価値があります。

金相場のゆくえは?

金相場を見て、金(ゴールド)コース(SPDRゴールド・シェア)<GLD>などで売買を行っている人はどうすべきでしょうか?

金価格の動向は上記のように様々な要因により左右されますので、単純に方向性を見いだせるものではありません。短期的には米金利が高止まりしている状況で金価格は奮いませんが、米連邦準備制度理事会(FRB)は状況が整えば利下げを進めたい意向ですので、そうなると金価格の反転も充分考えられます。

ここで考えておきたいのは、金は株式よりも「下がれば買い」とする戦略が立てやすいということです。現在のように高値から下落した場面は買いを入れる一つのタイミングと言えるでしょう。ここが底値となって反発するかは分かりませんが、無価値になることは無く、いずれ上昇するだろうと、さらに下がれば買いとしやすいと言えます。

他にも例えば、5%下がれば買い、10%上がれば売り、などの基本ルールを決めて売買する手法などもあります。

円安メリット

最後に、為替の影響ですが、金価格は円換算した場合、一般的に円安ドル高で上昇、円高ドル安で下落します。例えば金の価格が1ドルとして1ドル=100円から、円安ドル高になって1ドル=150円になると、金の価格が1ドルで変わらなかったとしても、円換算での金価格は100円から150円に上昇したことになります。

このように金投資は為替相場の影響を受けることになります。ここ数年は円安ドル高の進行により金価格には大きなメリットがありました。上記の様々な世界経済の状況と共に為替動向も意識しておきましょう。

記事作成日:2024年11月20日