💡この記事のポイント

✅NISAで株を買えば配当金も非課税に

✅そのため配当利回りが高めの「高配当株」が注目されている

✅高配当株のメリットや注意点、手軽に投資できる方法をご紹介

🔎登場するファンド

✅米国株式配当貴族(年4回決算型)

✅みずほ好配当日本株オープン

✅フィデリティ・日本配当成長株・ファンド(分配重視型)

NISA(少額投資非課税制度)では、投資で得た利益にかかる税金が一生涯ゼロになります。

そのため、「高配当株」に注目が集まっています。気になっている人もいるのでは?

そこで、高配当株のメリットや注意点、手軽に投資できる方法を見ていきましょう!

「高配当株」って何?なぜNISAで注目なの?

まず「高配当株」の「配当」とはいったいなんでしょうか。

配当とは、企業が利益の一部を株主に分配することです。この配当のお金を「配当金」と呼び、一般的に日本株なら年に1~2回、米国株なら年4回受け取れます。

そして、株価に対する配当金の割合を「配当利回り」と言います。例えば、年間配当金が100円で、株価が2,000円なら、配当利回りは5%です。年間配当金が100円で、株価が1,000円に下がれば、配当利回りは10%になります。配当金が変わらず、株価が動けば、配当利回りも変動します。

配当利回りが高めのものは「高配当株」と呼ばれ、同じ投資金額でもより多くの配当金を受け取れることが期待できます。明確な決まりはありませんが、一般的に3%を超えると高配当と言われることが多いです。

NISAで株を買えば、配当金も非課税となるため、配当金が多ければ多いほど、そのメリットが大きくなるため注目を集めているのです。

株式市場全体が下がったときにも、高配当株は株価が下がりにくい場合があることも魅力です。

「高配当株」の注意点とは?

注意点としては、配当金はずっと払われると約束されたものではなく、決算の際などに変わる場合があること。配当金が増える「増配」になることも、配当金が減る「減配」や、配当金がなくなる「無配」になることもあります。

また、業績悪化などで株価が下がれば、株価に対する配当金の割合が上がって配当利回りが高く見えることにも注意しましょう。配当利回りが高いからと買っても、業績悪化などで株価が下がり続けると株価下落による損失の方が配当収入より大きくなる可能性があります。

配当をたくさん受け取れるのはうれしいことですが、配当利回りの高さだけで、株の良し悪しを判断しないようにしましょう。

手軽に「高配当株」を買う方法は?

高配当株に投資するにはどうしたらいいのでしょうか。

個別株を買う場合、リスクを抑えるなら投資先を分散させて複数の銘柄を買うことになり、たくさんの資金が必要です。

そのため、高配当株にまとめて投資をするタイプの投資信託=「高配当株ファンド」を買うのも一案です。これ1本買うだけで、たくさんの高配当株にまとめて分散投資できます。

投資信託は月100円や1,000円などの少額からつみたて投資ができるのも魅力ですし、日本株の高配当株ファンドだけでなく、米国株の高配当株ファンドも買えば、分散効果がさらに高まるでしょう。

それでは、「高配当株」に投資できる投資信託から、例を3つ紹介します。

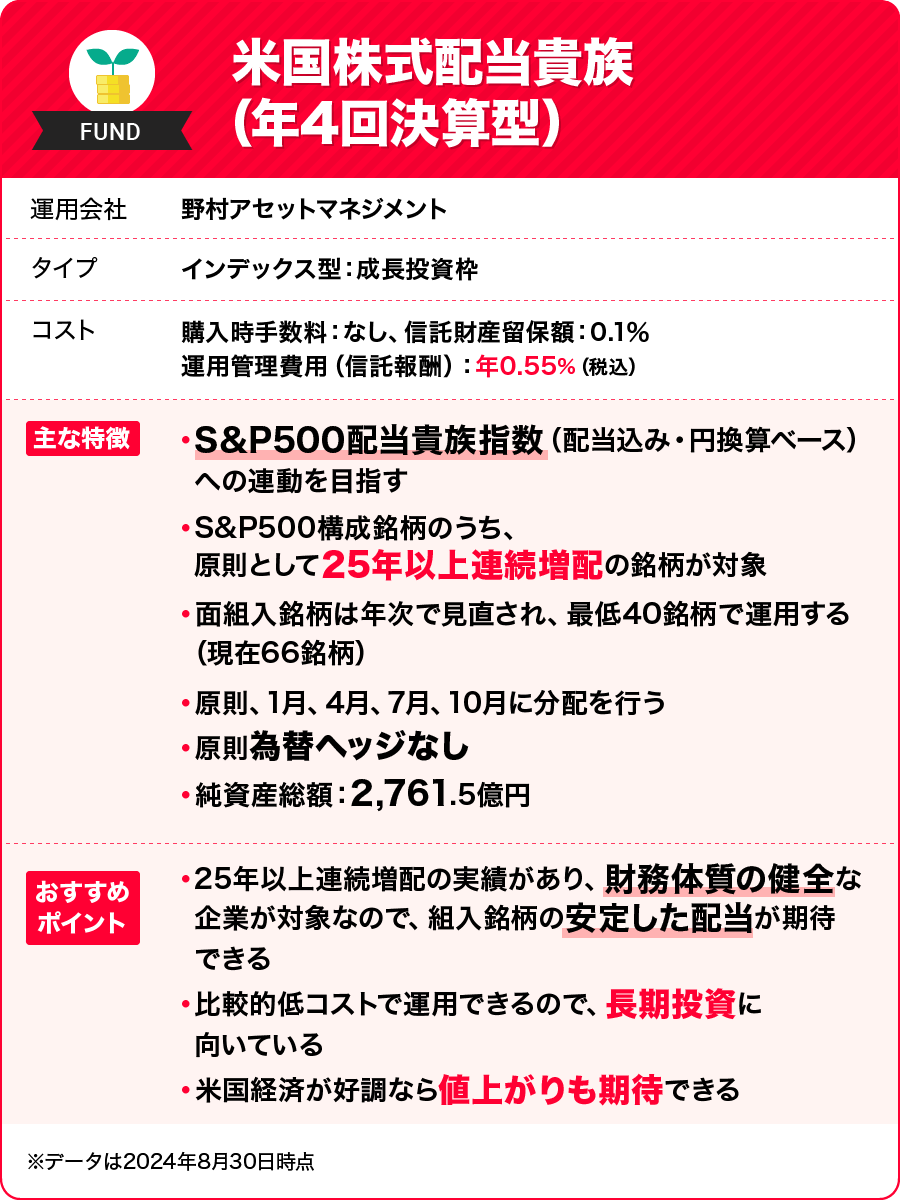

米国株式配当貴族(年4回決算型)

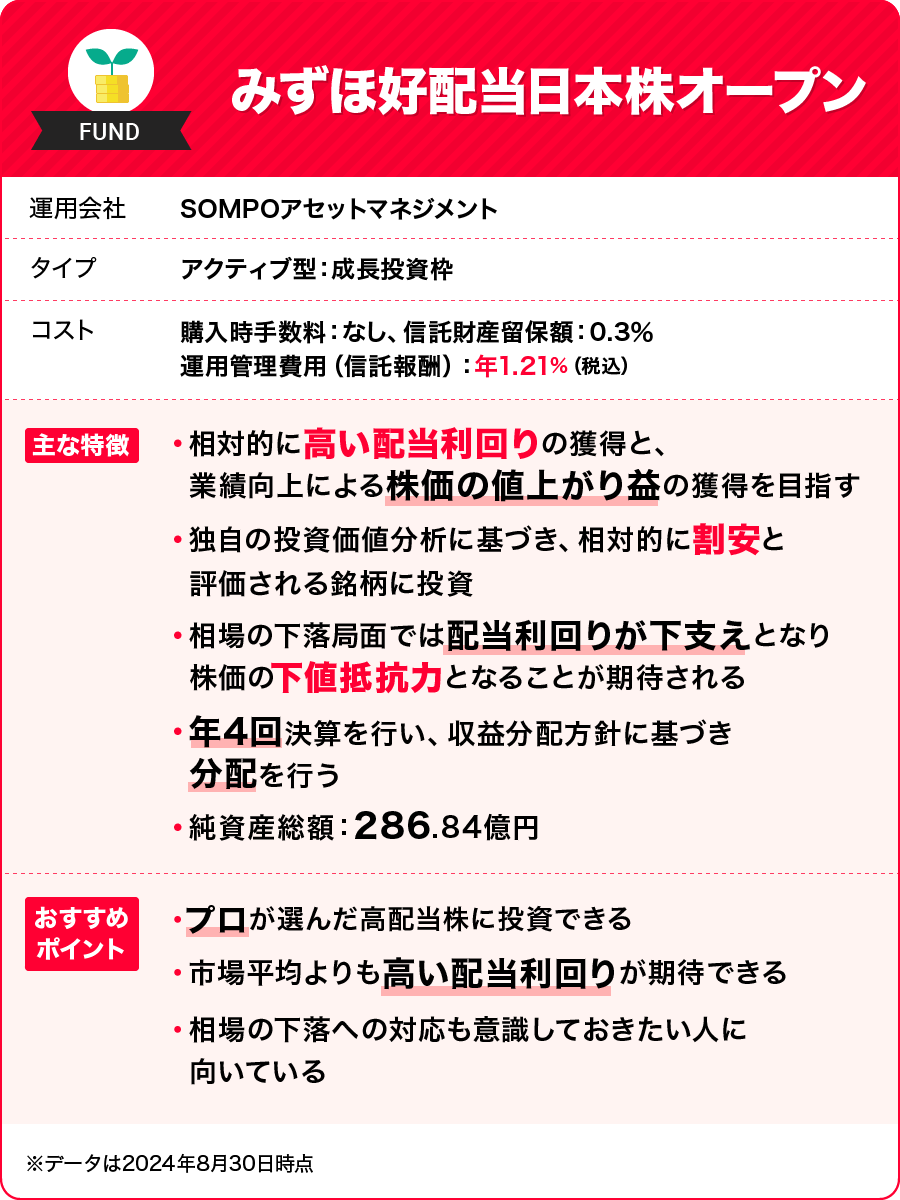

みずほ好配当日本株オープン

フィデリティ・日本配当成長株・ファンド(分配重視型)

.png)

※詳細な商品性は目論見書をご覧ください

記事作成日:2024年10月9日

ファイナンシャルプランナー

西山美紀

出版社勤務後、2005年に独立し、FP資格を取得。生き方、マネーなどをテーマに、単に貯蓄額を増やすのではなく、日々にうるおいをもたらすお金の使い方・貯め方・増やし方を女性誌やWEBで発信。監修・講演等も。著書に『お金の増やし方』(主婦の友社)等。

.png)